こんにちは、Centです。

今回は、サヤ取りの実際のトレード方法について解説をしていきます。

- どんなテクニカル指標を使うのか?

- サヤ取りの売買タイミングは?

- 相関係数がどれぐらいあればトレードができるか?

- 売買する株数の比率

- トレードインからアウトまでの流れ

- サヤ取りに便利なツールの紹介

前回までは、第1弾「サヤ取りの考え方」、第2弾「相関関係の求め方」を解説してきましたが、今回は実際にトレードをしていく上でどうすればいいのか?について話をしていきます。

前回も言いましたが、鞘取りは暴落暴騰に関係なくどんな場面でもリスクを極限まで減らすことができ、ヘッジファンドでもよく使われている手法です。

この手法をマスターすれば、相場がどちらに動くか分からないような時にも、かなり有利なトレードができるようになります。

まだ読んでいない人は、第1弾、第2弾のリンクを貼っておきますね。

第1弾

第2弾

多くの初心者さんたち、または長期投資家の方たちが、どの銘柄を買おうかと迷ってたり、手が出せないでいる中で、利益は少ないけれど着実に利益を重ねていける手法も勉強するべきだと思います。

特に、コロナショックのようにたくさんの情報やニュースが混雑する中で、考え方が右へ左へ変わってしまうのはすごく疲れると思います。

鞘取りをマスターして、あなたのトレードにプラスになれば幸いです。

それでは、今日もお付き合い下さい。

どんなテクニカル指標を使うのか?

ボリンジャーバンド

サヤ取りに向いているテクニカル指標といえば、ボリンジャーバンドです。

移動平均線を中心にして値動きの上下にバンドを引いて、売買のタイミングを計るテクニカル指標です。

バンドは「標準偏差」を使っています。

株価の値動きをチャートにかくと、移動平均線の近くにあることがほとんどで、移動平均線から極端に離れてしまう事は少ないです。

この習性を利用して、実際の毎日の株価から、直近の一定期間(13週間など)の標準偏差を計算して、移動平均2σ(シグマ)から、移動平均-2σの中にほとんどの値動きは収まると言うものです。。。

むずかしいーーーって人!安心してください!

今では難しいことを覚えなくても、便利なツールがあるので、何も問題ありません。

簡単にいえば、ほとんどの株価の値動きは青線の内側にあると言う事だけです。

ただ、これを書いているのが、2020年3月29日ですから、コロナショックによって値動きが激しいので、青線をはみ出している部分も多いです。

この図では、黄緑色が移動平均線、紫色が±σ、青色が± 2σ、オレンジ色が± 3σとなっています。

サヤ取りの売買タイミング

サヤ取りの特徴は、小さなレンジの中で上下しやすいというものです。

このように、レンジの中を上下する値動きの場合、売買タイミングを判断するのには、ボリンジャーバンドが有効です。

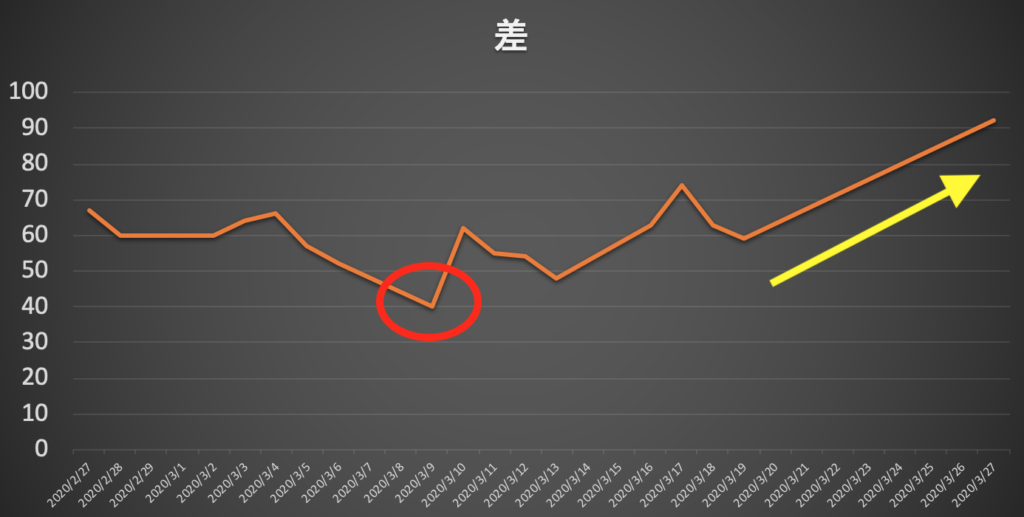

後から詳しく説明しますが、2銘柄の差を「さや」といいます。

前回使った図をもう一度使いますが、さやのデータを集めると、1つのチャートができます。

ここにボリンジャーバンドを引いていきます。

ここでは、わかりやすいように、日足のチャートからデータを作っていますが、サヤ取りに適しているのは、週足ベースで見るようにしたほうがいいと思います。

そして、「+2σで片方を売りもう片方を買う」、「− 2σで片方を買いもう片方を売り」を実行すると言うことです。

これによって、どこまで離れたらトレードインできるか?ということがわかります。

利益確定のタイミング

2つの銘柄が離れたらトレードを開始すると言う事ですから、2つの銘柄がくっついたら利益確定と言うことになります。

と言う事は、2銘柄の「さや」が移動平均まで戻ってきたところと言うことになります。

そして、さやが移動平均まで戻った翌週の寄り付きで、ポジションをクローズします。

さやが戻らないときの対処

高確率で利益になるといっても、同じような動きをする銘柄が思い通りにならないこともあります。

簡単に言えば、さやが戻らない時ですね。

この時には、おおよそ3ヶ月経過した時点でポジションをクローズします。

損切りのタイミング

静かな動きの時であれば、損切りをする事はほとんどありませんが、たまにある損切りは空売りしている銘柄が急騰したときにさやが大きくなってしまうことです。

また元の位置に戻るかもしれないと言う考えは捨てて、必ずすぐに損切りするようにしましょう。

空売りしている銘柄が大きく上昇すると、上昇しっぱなしと言うこともあるので、さやが大きくなりすぎる時は損切りをしましょう。

売買のコツ(実際の経験から)

相関係数が0.85以上

似たような動きをしないと、そもそも鞘取りができなくなってしまうので、相関係数が0.85以上の2つの銘柄を探すようにしましょう。

そして、相関係数が高い方が利益に変わる確率は高いです。

後で、いいサイトを紹介しますね。

売買する株数の比率

相関係数が高くても、株価というのは、100円のものもあるし、1000円のものもあるわけですよね?

そうなると、なかなか同じような動きに合わせることができないんですね。

それを解消するのが、ボリューム量です。

簡単に言えば、何対何で株を買えばいいのか?ということですね。

それは金額ベースで大体一緒ぐらいにするのがいいです。

1000円の株を100株空売りするなら、500円の株を200株買いで入ると言うことです。

そうすると、同じ10万円同士になるので、相関関係が高い2つの銘柄は、よりトレードがしやすくなって、投資結果も良いものになりやすいです。

この考え方は、サヤ取り以外でも使えるものなので、絶対にマスターしておきたいところです。

鞘取りに便利なツール

https://investars.jp/(さやトレ)

サヤ取りを学んだ人にとっては、このサイトはまさに神です。

なぜならば、相関係数が1に近くて、今± 2σになっている銘柄のペアを、自動で検索してくれます。

より安全な取引が出来るように、時価総額を入力する欄もあり、大きい会社同士の銘柄の方が、より安全に取引ができます。

さらには、その検索結果の中から、好きなペアを選んでクリックをするだけで、なんと今説明してきた、「さや」の棒チャートと、ボリンジャーバンドまで表示してくれるんです。

そして、サヤ比も書いてあるので、どのぐらいのボリュームを買うか?と言うのもわかりやすいです。

さっき、後から説明しますよと言ったのはこのためです。

全部このサイトがやってくれるんですww

後は、自分でどのペアがいいか?ということと、売買をするのはあなたです。

有料版は試した事は無いんですが、無料で充分だと思います。

まとめ

今回は、鞘取りの実際のトレードの仕方や、トレードのコツについて話をしてきました。

今話してきたように、鞘取りを含めた買い建てと、売り建てを組み合わせることを、ロングショート戦略と言って、より安全にトレードするためには絶対に必要な考え方です。

だから、個人的な話ですが、「空売りは危ない」なんて書かれている本は、私は読みたいとは思いません。

この作者は多分、聞いた話を書いているだけで、実際にトレードで生活しているレベルでは絶対にありません。

まれに、現物取引だけで財を築いた人もいますが、暴落を避けるのは本当に難しいものです。

それは、右足だけで歩いているのと一緒で、左右の足で歩くから、より安全に、より着実に資産を築いていけるのです。

ポジションを組む時は、100万円分取引をしたいなら、100万円株を買いたてるのではなくて、50万円買ったら、50万円売るようなトレードをしてください。

今回のコロナショックのように、相場が全体で30%下落したときでも、買いの50万円は、15万円のマイナスになりますが、売り建てが15万円の利益を出してくれるので、暴落に対して無傷と言うことです。

サヤ取りは、投資の基本なので覚えておいて損はないですよ!

長くなりましたが、今日も読んでいただきありがとうございました。

また1つレベルアップしましたね。